2024年2月18日

2023年,世界经济增长动能不足,复苏缓慢,主要发达经济体在高通胀压力下实行紧缩性货币政策,导致国际市场需求下降,国内经济发展也面临总需求不足的阶段性考验。面对复杂严峻的国内外发展环境,我国加大宏观调控力度,着力扩内需、优结构、提信心、防风险,推动国民经济回升向好。在稳增长促消费政策支持下及纺织品服装内销市场持续回暖、国际市场需求年底短期恢复的带动下,我国印染行业生产形势逐步好转,1-12月,规模以上印染企业印染布产量实现小幅增长,增速较前三季度有所加快;主要产品出口数量保持稳定增长,出口金额降幅有所收窄;营业收入、利润总额增速由负转正,销售利润率稳步提升,企业经营效益不断改善,印染行业经济运行呈现持续恢复态势。

终端消费持续回暖 行业生产恢复向好

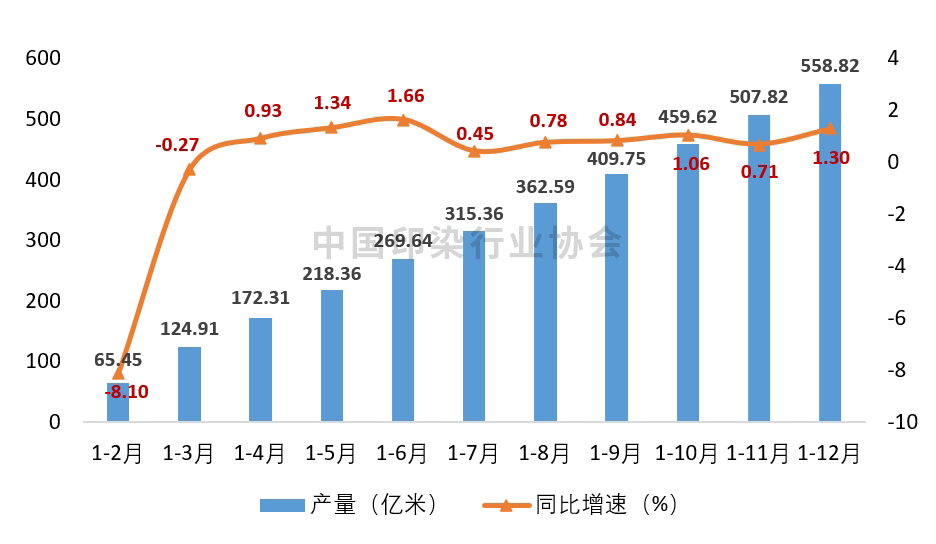

根据国家统计局数据,2023年1-12月,印染行业规模以上企业印染布产量558.82亿米,同比增长1.30%,增速自4月份由负转正以来,维持在1%上下波动,整体保持增长态势。下半年以来,印染行业生产逐步恢复,印染布产量逐月提高,11月规模以上企业印染布产量重回50亿米以上,12月印染布产量达到55.95亿米,环比增长9.48%,为4月份以来单月最高产量。随着国家稳增长促消费政策持续发力显效,以及国庆长假、“双十一”购物节、圣诞节促销备货等拉动节日消费,纺织服装终端需求持续回暖,印染行业生产恢复向好。数据显示,1-12月,限额以上单位服装鞋帽、针纺织品商品零售额同比增长12.9%,增速较前三季度提高2.3个百分点;12月当月同比增长26.0%,连续两个月增速保持在20%以上。实物类商品网上零售额中,1-12月,穿类商品同比增长10.8%,增速较前三季度提高1.2个百分点,国内纺织服装消费呈现加快回暖态势。

2023年1-12月规模以上印染企业印染布产量及增速情况

运行质量恢复缓慢 经营效益持续改善

根据国家统计局数据,1-12月,规模以上印染企业三费比例6.95%,同比提高0.19个百分点,其中,财务费用同比增长13.25%;产成品周转率13.83次/年,同比降低11.84%,降幅较前三季度扩大1.14个百分点;应收账款周转率8.01次/年,同比提高0.26%,与前三季度相比增速由负转正;总资产周转率0.97次/年,同比降低0.24%,降幅较前三季度收窄1.85个百分点。当前印染行业主要运行质量指标仍处于低位,其中产成品周转率下滑明显,总资产周转率仍未扭转负增长态势,印染企业运行效率恢复进程相对缓慢。

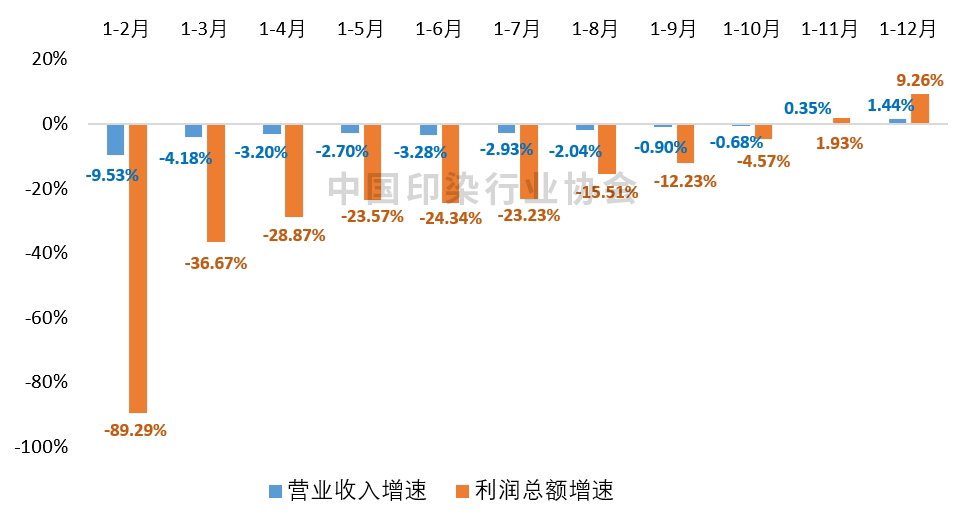

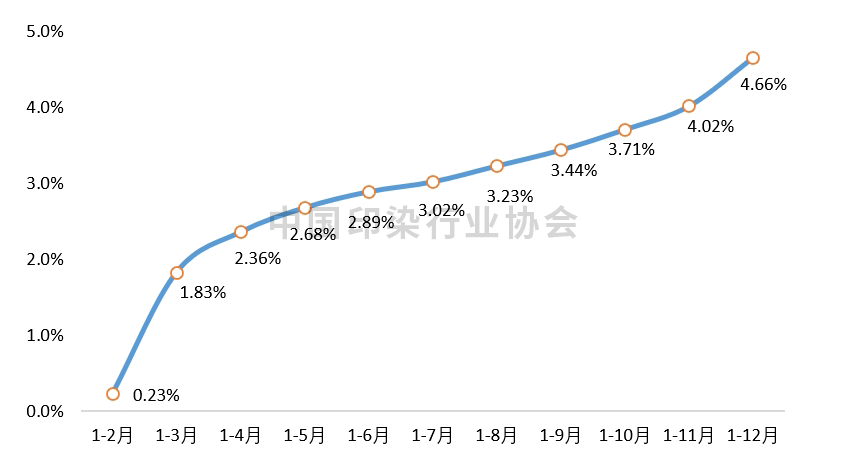

1-12月,规模以上印染企业营业收入2986.15亿元,同比增长1.44%,增速较前三季度提高2.34个百分点;实现利润总额139.15亿元,同比增长9.26%,增速较前三季度大幅提高21.49个百分点。成本费用利润率5.03%,同比提高0.38个百分点;销售利润率4.66%,同比提高0.33个百分点。1781家规模以上印染企业亏损户数为548户,亏损面30.77%,较前三季度收窄4.69个百分点;亏损企业亏损总额32.49亿元,同比降低9.71%。

2023年,受市场需求不足、市场竞争加剧等因素影响,印染企业经营效益明显承压,但随着内需市场逐步回暖,国际市场积极拓展,印染行业效益水平稳步改善。前10个月,规模以上印染企业营业收入、利润总额同比降幅逐步收窄,11月累计增速实现由负转正,12月累计增速进一步提高。销售利润率逐月提升,行业亏损面持续收窄,亏损企业亏损状况明显好转,行业恢复向好的基础得到进一步巩固。

2023年1-12月规模以上印染企业营业收入和利润总额增速情况

2023年1-12月规模以上印染企业销售利润率变化情况

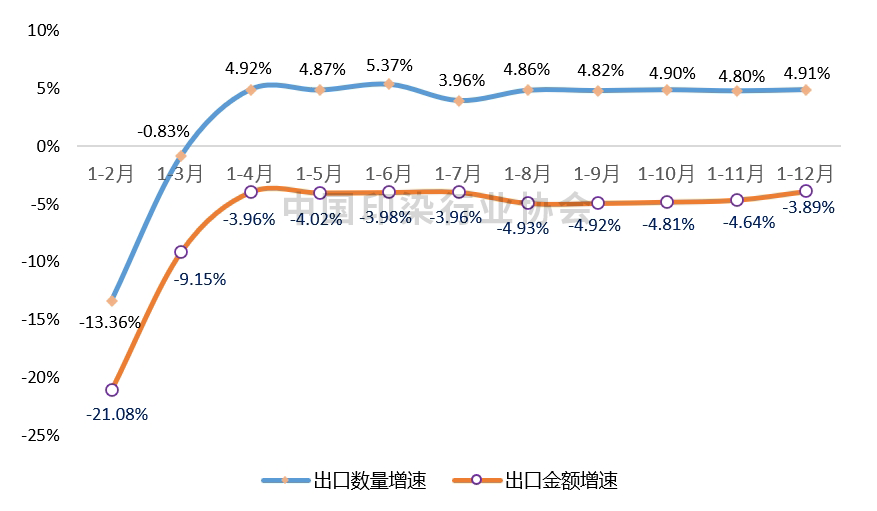

出口规模逐步回稳 出口市场表现分化

2023年,受国际市场需求收缩、国际贸易风险上升等因素影响,我国印染行业出口承压开局,二季度开始出口增速保持基本平稳,主要产品出口呈现量升价跌态势,四季度海外需求有所改善,推动出口金额降幅持续收窄。根据中国海关数据,1-12月,我国印染八大类产品出口数量311.86亿米,同比增长4.91%,增速较前三季度小幅提高0.09个百分点;出口金额301.25亿美元,同比降低3.89%,降幅较前三季度收窄1.03个百分点;出口平均单价0.97美元/米,同比降低8.39%,降幅较前三季度收窄0.90个百分点。

印染产品间接出口仍然承压,但短期压力有所缓解。1-12月,我国累计完成服装及衣着附件出口1591.4亿美元,同比下降7.8%,降幅较前三季度收窄1.0个百分点;出口家纺产品459.78亿美元,同比下降2.29%,降幅较前三季度收窄0.93个百分点。

2023年1-12月我国印染八大类产品出口增速情况

从主要出口市场来看,1-12月,我国印染八大类产品对东盟出口70.52亿米,同比增长2.08%,占出口总量的22.61%;对以东盟为重要组成的RCEP成员国出口75.71亿米,同比增长1.33%。1-12月,我国印染八大类产品对东盟和RCEP成员国的出口数量增速较前三季度分别提高1.11和0.98个百分点,但仍分别低于出口总量增速2.83和3.58个百分点,主要原因在于对菲律宾、泰国、马来西亚、韩国等主要出口国家出口呈现不同程度下滑,对越南、缅甸出口增速低于出口总量增速。

从主要出口国家来看,我国印染八大类产品对出口规模排名前10国家的出口表现呈现分化。1-12月,对前10国家出口数量达到133.38亿米,占出口总量的42.77%,其中,对孟加拉国、巴基斯坦、菲律宾出口分别下滑6.05%、16.78%和12.58%,对尼日利亚、越南、缅甸出口实现小幅增长,对印度、俄罗斯等新兴市场的出口表现良好,同比分别增长9.47%和12.54%。对前10国家的出口平均单价同比下降9.14%,降幅高于整体水平0.75个百分点,仅对越南出口单价小幅增长0.12%,对尼日利亚、印度尼西亚、印度、缅甸、巴基斯坦出口平均单价降幅超10%。出口产品价格下降的原因,一是受2022年国内疫情扰动,印染产品供应链衔接不畅,出口价格涨至近年来较高水平,导致同比基数抬高;二是2023年国际市场需求降低,业内竞争趋于激烈,价格内卷现象较为普遍,企业利润空间受到挤压;三是受人民币对美元贬值影响,出口产品价格以美元计价出现下滑。

2023年1-12月我国印染八大类产品出口前10国家情况

展望2024年,外部环境依然复杂严峻。全球经济增速放缓已成为普遍共识,尽管当前全球通胀问题已得到阶段性缓解,但导致全球经济下行的短期和长期因素依然很多。乌克兰危机、巴以冲突等对全球地缘政治格局产生持续性冲击,红海危机对全球贸易和供应链带来破坏性影响;贸易保护主义依然盛行,美欧等推行所谓“脱钩”和“去风险”战略,全球产业链、供应链格局将加速调整和重塑。2024年,印染行业外贸面临的不稳定、不确定因素依然较多,行业在欧美等传统市场或仍将面临需求不足、订单下降的挑战。同时也要看到,印染企业不断加大新兴市场开拓力度,依托出口市场多元化战略的深入实施及我国跨境电商的蓬勃发展,我国印染产品出口也将迎来新的发展机遇。

国内积极因素的累积增多为行业恢复发展提供有力支撑。2023年我国国民经济持续回升向好,全年经济增长5.2%,高于全球3%左右的预计增速,在世界主要经济体中保持领先,我国经济长期向好的基本趋势是印染行业平稳发展的重要基础。2024年,随着国家扩内需促消费政策的深入推进,居民消费能力和消费意愿有望持续改善,强大的内需市场潜力将逐步释放,国内消费有望从疫后恢复转向持续扩大。印染行业稳增长、提质量、增效益的基础将进一步夯实,预计2024年行业主要经济指标将进一步修复,行业平稳发展的内生动力将持续增强。

(来源:中国印染行业协会)

※ 有关作品版权事宜请联系:010-84463638转8850 电子邮箱:info#texleader.com.cn

纺织导报官方微信

© 2026 《纺织导报》 版权所有

京ICP备10009259号-3

京公网安备 11010502045125号

京公网安备 11010502045125号